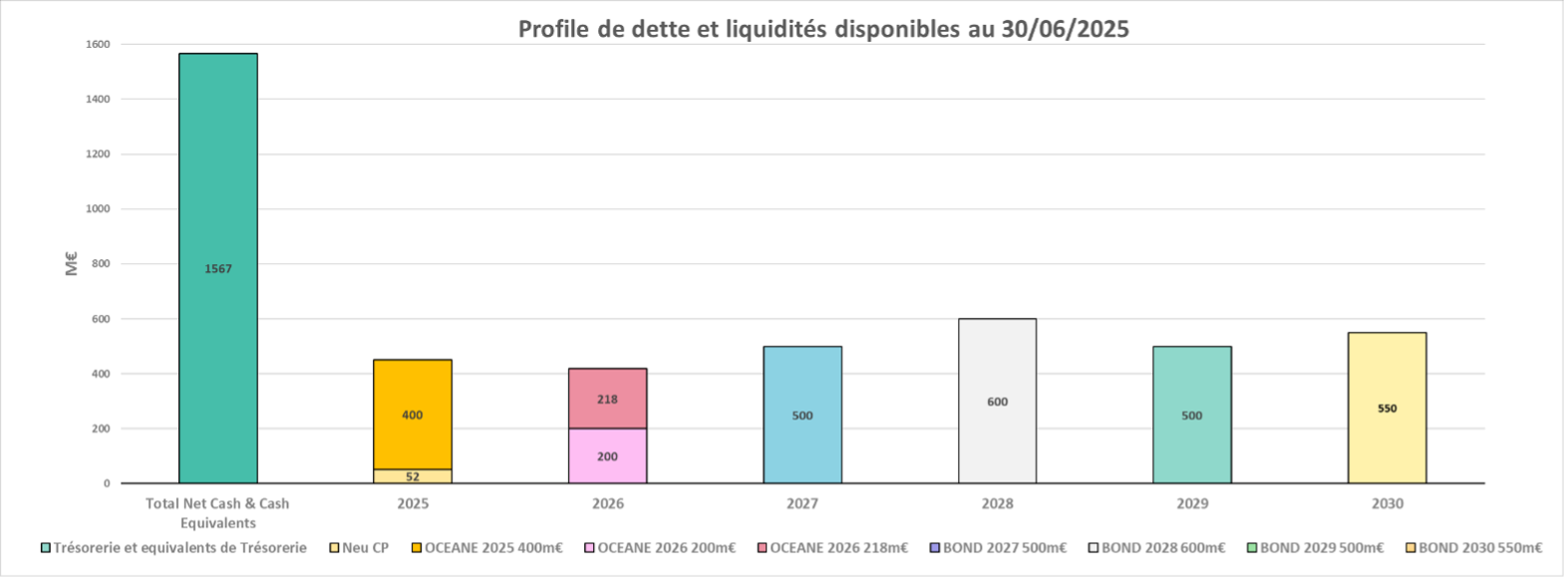

Note : Les montants des obligations sont en fonction de leur valeur nominale.

Dette & Notation

Profil d’endettement

Au 30 Juin 2025, la dette nette du Groupe Worldline s’élevait à 2 125 millions d’euros.

Sur le périmètre des opérations poursuivies, ce montant était composé :

- De trésorerie et équivalents de trésorerie nets des découverts bancaires, à hauteur de 1 567 millions d’euros.

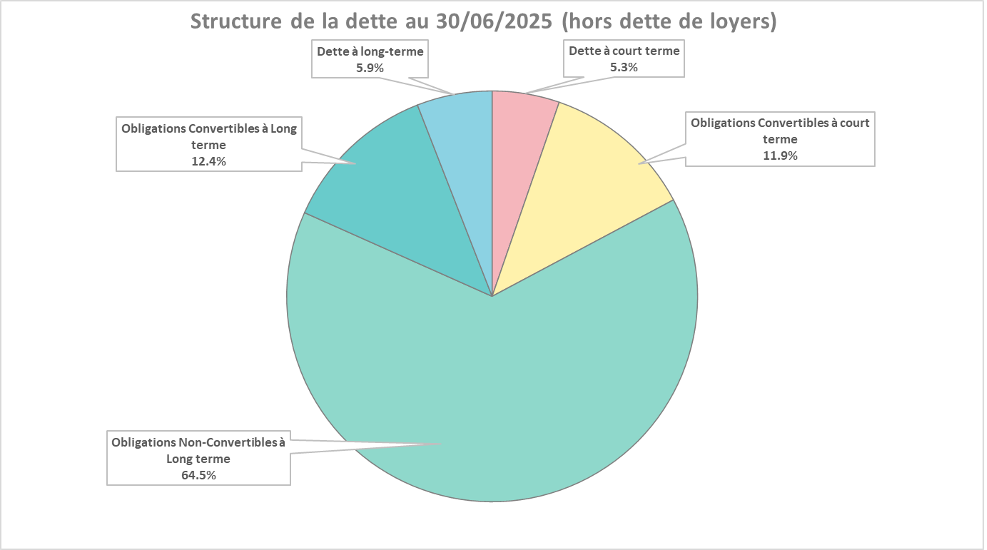

- D’une dette brute évaluée dans les états consolidés du Groupe à 3 692 millions d’euros nets des découverts bancaires, incluant des emprunts courants pour 570 millions d’euros, des emprunts non courants de 2 741 millions d’euros et de dette de loyers de 381 millions d’euros.

Maturité moyenne : 2.76 années

(La maturité moyenne est définie comme la moyenne pondérée de maturité résiduelle des obligations et des titres de créance négociables non échus)

Coût moyen de la dette : 2.88%

(Le coût moyen de la dette est défini comme la moyenne pondérée des taux des coupons des titres obligataires et des titres de créance négociables)

Notation

| Date | Note long terme (S&P) | Perspective | Note court terme (S&P) | Documents associés |

|---|---|---|---|---|

| 13/11/2025 | BB | Négative | B | Note de crédit › |

| 22/08/2025 | BB | Négative | B | Note de crédit › |

| 02/07/2025 | BBB- | Négative | A-3 | S&P Worldline FAQ › |

27/03/2025 | BBB- | Négative | A-3 | Note de crédit › |

24/09/2024 | BBB- | Négative | A-3 | Note de crédit › |

| 08/11/2023 | BBB- | Stable | A-3 | Note de crédit › |

| 17/11/2022 | BBB | Stable | A-2 | Note de crédit › |

| 19/11/2021 | BBB | Stable | A-2 | Note de crédit › |

| 31/07/2020 | BBB | Stable | A-2 | Note de crédit › |

| 04/09/2019 | BBB | Stable | A-2 | Note de crédit › |

Titres de créance négociables (NEU CP)

Worldline a mis en place un programme d’émission de titres négociables à court terme (NEU CP) le 12 avril 2019, pour un montant maximal de 600 millions d’euros. Ce montant a été porté à 1 000 millions d’euros en novembre 2020.

Au 30 juin 2025, l’encours du programme s’élève à 52 millions d’euros.

Facilité de crédit renouvelable

En complément, Worldline bénéficie d’une facilité de crédit renouvelable (RCF) non tirée d’un montant total de 1 125 millions d’euros expirant en juillet 2030.

Dette obligataire

La dette obligataire du groupe Worldline inclut des émissions obligataires (émissions classiques ou dans le cadre du programme EMTN), ainsi que des obligations convertibles.

-

En juin 2020, Worldline a lancé un programme de titres négociables à moyen terme (EMTN) d’un montant maximal de 4 000 millions d’euros.

Document Date EMTN Prospectus de Base 30/05/2025 Supplément n°2 19/05/2024 Supplément n°1 07/11/2024 EMTN Prospectus de Base 21/06/2024 Document Date Supplément n°1 29/08/2023 EMTN Prospectus de base 30/05/2023 EMTN Prospectus de base 22/06/2020 Deux émissions obligataires ont été réalisées le 22 juin 2020 dans le cadre du programme EMTN (dont une émission de 500 millions d’euros expirée le 30 juin 2023 et de 500 millions d’euros à échéance du 30 juin 2027). Une émission obligataire a été réalisée le 5 septembre 2023 dans le cadre du programme EMTN (émission de 600 millions d’euros à échéance le 12 septembre 2028). Une émission obligataire a été réalisée le 21 novembre 2024 dans le cadre du programme EMTN (émission de 500 millions d’euros à échéance le 27 novembre 2029). Une émission obligataire a été réalisée le 3 juin 2025 dans le cadre du programme EMTN (émission de 550 millions d’euros à échéance le 10 juin 2030).

Instrument ISIN Date d’émission Montant Taux Maturité Date d'échéance Documents associés Obligation FR0014010A08 10/06/2025 550 m€ 5,50% 5a 10/06/2030 Final Terms

Communiqué de presse

Rating S&PObligation FR001400U2E7 27/11/2024 500 m€ 5,250% 5a 27/11/2029 Final Terms

Communiqué de presse succès émission

Rating S&PObligation FR001400KLT5 12/09/2023 600 m€ 4,125% 5a 12/09/2028 Final terms

Communiqué de presseObligation FR0013521564 30/06/2020 500 m€ 0,875% 7a 30/06/2027 Final terms

Communiqué de presse -

Worldline a émis des obligations sans intérêt convertibles en actions nouvelles ou échangeables en actions existantes.

Dont une première émission, d’un montant de 600 millions d’euros, a eu lieu en juillet 2019. Les obligations arrivent à maturité en juillet 2026. Cette souche a été réémise pour 200 millions d’euros en décembre 2020. En Novembre 2024, Worldline a fait un remboursement partiel d’environ 50 millions d’euros. En Juin 2025, Worldline a fait un remboursement partiel d’environ 332 millions d’euros.

La seconde émission a eu lieu le 30 juillet 2020 pour un montant de 600 millions d’euros. Les obligations arrivent à maturité en juillet 2025. En Novembre 2024, Worldline a fait un remboursement partiel d’environ 200 millions d’euros et a procédé au remboursement à maturité en juillet 2025 du solde de l’encours de ces obligations.

Instrument ISIN Date d’émission Montant Taux Maturité Date d’échéance Documents associés Oceane FR0013439304 30/07/2019 600 m€ 0,00% 7a 30/07/2026 Terms and conditions

Communiqué de presseOceane FR0013526803 30/07/2020 600 m€ 0,00% 5a 30/07/2025 Terms and conditions

Communiqué de presseOceane FR0013439304 04/12/2020 200 m€ 0,00% 6a 30/07/2026 Terms and conditions

Communiqué de presse

Autres documents utiles